お金の教室№20 債券と金利と為替

「債券」は、バランスファンドには欠かせないパーツ

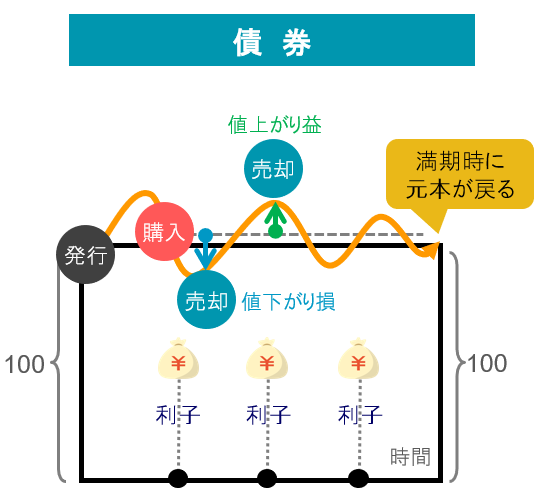

「債券」というと、日本政府が発行する「個人向け国債」を思い浮かべる人が多いでしょう。発行時に買って満期までの間、半年に1回利息を受け取るというものです。

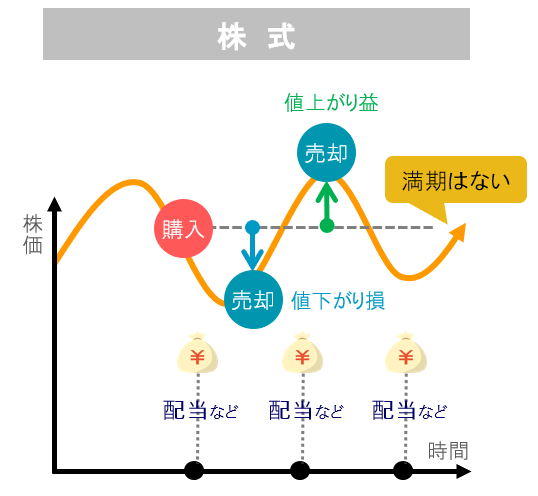

しかし実は、債券も株式と同様、満期までの間に(主にプロ同士の市場で)売買の取引が行なわれ、時価が変動しています。株式に比べ一般に値動きは小さく、満期時に元本で償還することが決まっているため、満期が近づくにつれ値動きは小さくなっていきます。

投資信託の中に債券を組み入れた場合は、その時価を日々の基準価額に反映することになります。つまり、普通に債券を買えば意識することのなかった時価変動を、イヤでも受けることとなり、満期での元本償還という特徴も手放すことになります。

しかしそれと引き換えに、債券を投資信託で持つことのメリットもたくさんあります。

メリットのひとつは、個人では買いづらい債券も、投資信託を通じてなら買いやすくなる点です。日本より金利の高い海外の債券を個人で買う場合、手続きが困難であることが多く、購入金額も高額となりますが、投資信託でなら、手軽に少額で海外の複数の債券を持つことができます。

さらに、状況の変化に応じた銘柄の入れ替えも、個人が個別に債券を持つ場合では難しいことですし、通常半年毎などが多い債券の利払いも、投資信託にすることで毎月分配に仕立てることができます。また、国債でなく企業の債券(社債)の場合は、その企業の信用力調査が欠かせませんが、そこをプロに委託できるのも「投資信託ならでは」と言えます。

為替は「金利差」を基本に考える

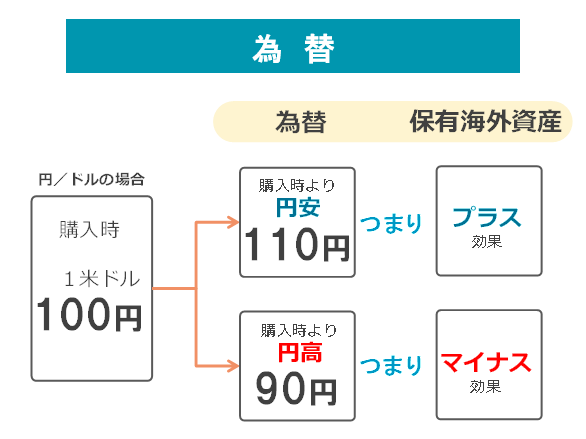

投資信託を通じて海外の債券や株式に投資した場合、「本体」の値動きとは全く別のこととして、「為替変動」の影響を受けることとなります。ここでは簡単に「1ドル100円だったのが、その後90円などの円高になるとマズイ。110円などの円安になるとラッキー」と覚えておきましょう。

では、どうなると円安になりやすいのでしょうか。ひとつには2国間の「金利差」が挙げられます。例えば日本などが低金利の状態のまま、米国の金利だけが上がるとすると、世界中のお金は米国に集まるでしょう。日本の投資家が米国の債券を買おうと思うと、一度円を売って米ドルに交換することになります。その動きが積もり積もると「円安・ドル高」となるわけです。つまり「金利の高い国の通貨は高くなりがち」と整理しておくと良いでしょう。

- 出典:日興アセットマネジメント「ラクによめる楽読Basics(ラクヨミベーシック)」

- 本お知らせは、あしぎんマネーデザインが投資信託の仕組みについてお伝えすること等を目的として作成したものであり、特定商品の勧誘資料ではありません。なお、掲載している見解は当コラム作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

- 投資信託は、預金ではなく、預金保険の対象ではありません。

- 投資信託は、設定・運用を投信会社が行う商品です。

- 投資信託の運用による損益は、投資信託を購入されたお客さまに帰属します。

- ご購入いただいた投資信託は、投資者保護基金の対象ではありません。

- 一部の投資信託には、信託期間中に中途換金できないものや、特定日にしか換金できないものがあります。