2022.03.17 お金の教室

お金の教室№4 一番大事な「必要利回り」という概念

「必要利回り」という概念

「本当は嫌だけど、自分のためにリスクを取ろう!」という、前を向く人のためのツールが投資信託です。

趣味で株式を売買するためのお金は別として、将来の自分や家族のための大事なお金に関しては、誰もが「元本保証がいい」と思うに決まっています。

しかし、そのお金がまだ十分な額でなく、「将来のためにもっと増やしておきたい」と願うなら、前を向いた本気の資産運用こそが、検討すべきアクションのひとつとなります。

スタートラインは「いくらにしたいか」「何歳でどれくらいのお金を持っていたいか」という目標金額の設定です。それが明確になれば、以下の3つを検討できるようになります。

- 元本 ―将来のために、今いくらくらい投じられるか

- 期間 ―どれくらいの期間をその将来のための「作戦」に充てられるか

- 必要利回り ― では、どの程度の利回りが必要か

「必要利回り」が預貯金の金利より高い場合、それは何らかの「リスク」の受け入れが必要であることを意味しています。

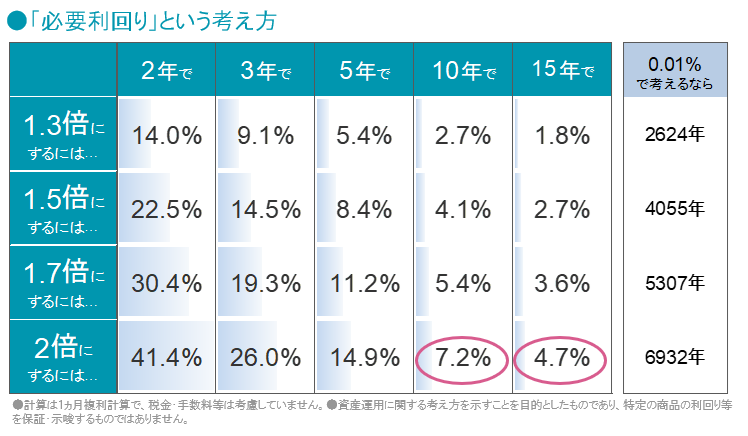

例えば15年後に今のお金を2倍にしておくことが必要なら、必要利回りは年平均4.7%。もしもっと早く、10年で2倍にしたいと考えるなら、さらに高い7.2%が必要ということになります。いずれも裏にある何らかのリスクを受け入れなければ、実現困難な利回りです。

必要利回りが高ければ高いほど、裏にある「リスク」は一般的に高くなります。必要利回りの実現を、投資信託の運用成果に求めた場合、数年以上の運用の結果として年平均5%を期待するならば、株式を多めにしたバランス型ファンド(株式や債券など複数の資産をパッケージした分散型の投資信託商品)か、株式100%のファンドを選ぶ必要があると言えます。年平均10%以上などの場合は、「株式100%のファンドをしっかり長期で持ち切ること」が必要な場合がほとんどと言えるでしょう。

- 出典:日興アセットマネジメント「ラクによめる楽読Basics(ラクヨミベーシック)」

- 本お知らせは、あしぎんマネーデザインが投資信託の仕組みについてお伝えすること等を目的として作成したものであり、特定商品の勧誘資料ではありません。なお、掲載している見解は当コラム作成時点のものであり、将来の市場環境の変動等を保証するものではありません。

- 投資信託は、預金ではなく、預金保険の対象ではありません。

- 投資信託は、設定・運用を投信会社が行う商品です。

- 投資信託の運用による損益は、投資信託を購入されたお客さまに帰属します。

- ご購入いただいた投資信託は、投資者保護基金の対象ではありません。

- 一部の投資信託には、信託期間中に中途換金できないものや、特定日にしか換金できないものがあります。